NHẬN DIỆN CÁCH CỔ PHIẾU CHUYỂN TREND GIỮA CÁC CHU KỲ ( Phần 1)

( Phần 1: Hướng dẫn chuyển trend từ giai đoạn 3 -> giai đoạn 4)

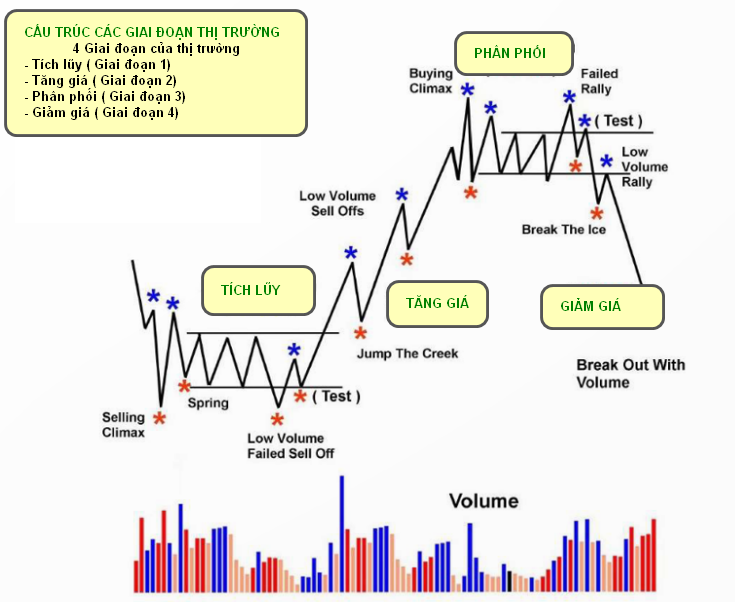

Một trong những khía cạnh khó nhất của phương pháp Phân tích Giai đoạn ( Phân tích chu kỳ) của Stan Weinstein, Markminervini… là xác định khi nào một cổ phiếu, một ETF hay một chỉ số, v.v. đang chuyển từ Giai đoạn này sang Giai đoạn khác.

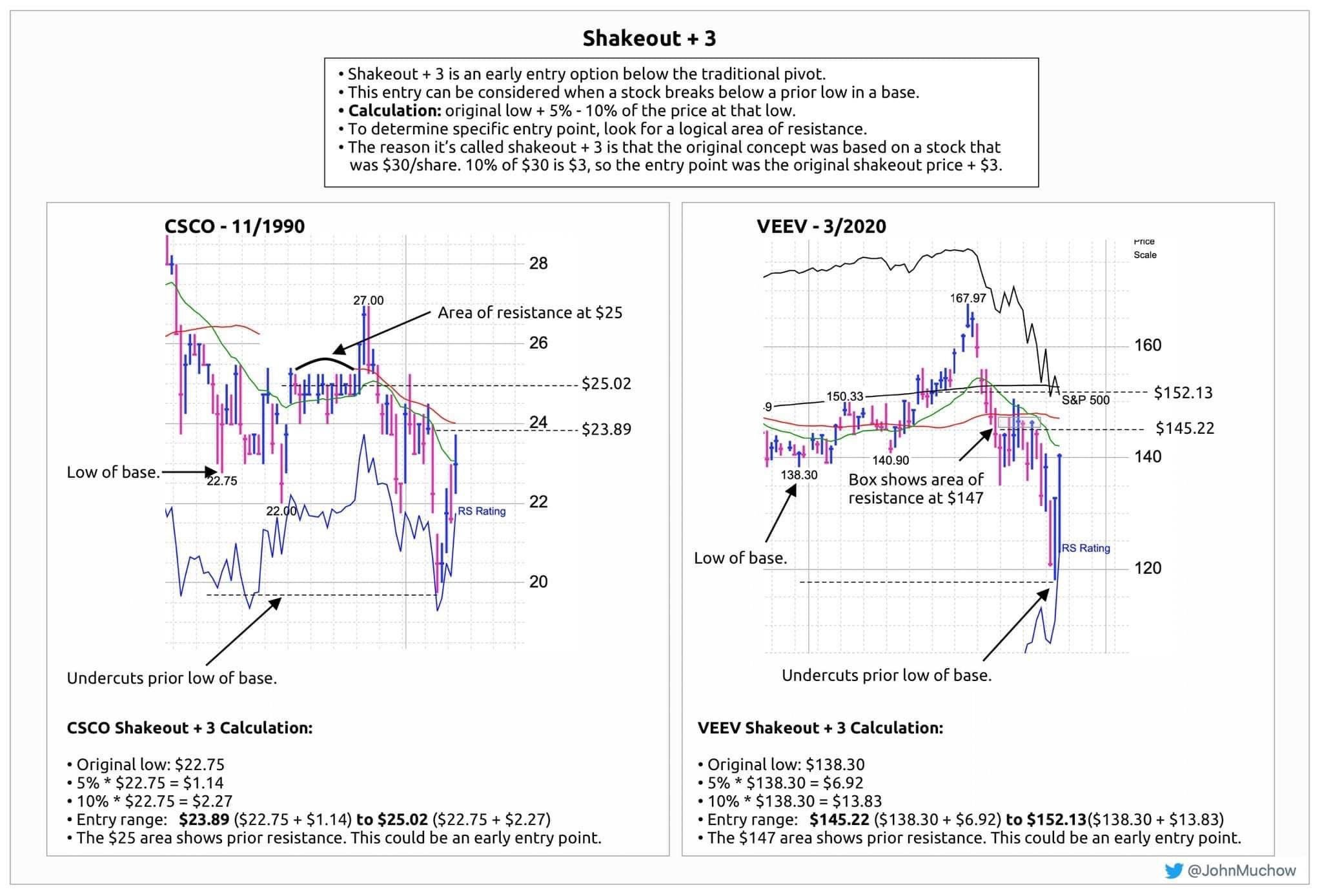

Các điểm Mua của hầu hết các NĐT theo trường phái tăng trưởng nằm ở điểm đột phá khi cổ phiếu, ETF hay một chỉ số chung vào giai đoạn 2. Và khi giai đoạn 2 được xác nhận thì hầu hết các NĐT huyền thoại sẽ tìm kiếm các điểm mua đột phá từ các mẫu hình có độ tin cậy cao như : VCP, CỐC TAY CẦM, NỀN PHẮNG..vv để tìm điểm vào.

Tuy nhiên, để sẵn sàng hành động tại các điểm vào của phương pháp Phân tích chu kỳ ( Phân tích giai đoạn) hoặc các điểm vào của phương pháp Wyckoff trước đó xảy ra trong Giai đoạn C và D của Giai đoạn 3 hay giai đoạn 1? Điều này khá nhiều người chưa thể biết cách nhận diện.

Chúng ta cần bắt đầu theo dõi cổ phiếu sớm hơn vì chúng có khả năng bắt đầu chuyển giai đoạn đôi khi sớm hơn chỉ số chung như từ Giai đoạn 4 sang Giai đoạn 1 Hoặc là chuyển từ giai đoạn 3 sáng giai đoạn 4.

Thông thường, rất nhiều trường hợp cấu trúc nền giá của chỉ số chung ( index) sẽ chuyển giai đoạn 1 sớm hơn trong khi cổ phiếu vẫn ở Giai đoạn 4 và thấp hơn nhiều so với xu hướng giảm dài hạn. Điều này khiến mọi người tham gia quá sớm trong khi các đặc điểm của biểu đồ của hầu hết các cổ phiếu vẫn chưa thuận lợi tức là nền giá nhỏ sau đợt suy giảm lớn ở Giai đoạn 4 ( Thời gian tích lũy nền giá chưa đủ), giá vẫn nằm dưới đường trung bình động giảm, đường trung bình động ngắn hạn và trung hạn vẫn nằm dưới đường trung bình động dài hạn và các mức kháng cự trên cao khá nhiều, v.v.

Hoặc đôi khi hầu hết các cổ phiếu đã chuyển qua giai đoạn 3 suy yếu nhưng chỉ số giá ( index) vẫn đang trong một quá trình tăng khiến các NĐT vẫn chưa thể nhận diện được mức độ rủi ro của thị trường để rồi khi thị trường chuyển trạng thái vào giai đoạn 4 thì quá trình giảm diễn ra nhanh mạnh và hầu hết là NĐT đều bị mắc kẹp rất khó cắt lỗ.

Vì vậy, khi nào thì một cổ phiếu chuyển trạng thái giữa các giai đoạn 1, 2, 3 & 4 là điều mỗi NĐT tham gia vào thị trường cần học cách phân biệt rõ ràng từ đó đưa ra chiến lược phù hợp cho quá trình trading của bản thân.

Trong phần hôm nay chúng ta sẽ tập trung vào việc làm sao để xác định được sự chuyển trạng thái của cổ phiếu & thị trường chung từ giai đoạn 3 sang giai đoạn 4. ĐÂY LÀ ĐIỀU RẤT NHIỀU NĐT NHẦM LẪN VỚI GIAI ĐOẠN 1.

Như tôi đã nói ở đầu bài viết. Đây là một trong những khía cạnh khó nhất của phương pháp này, nhưng bạn có thể học cách rèn luyện đôi mắt của mình để nhìn ra các đặc điểm xác định, theo thời gian sẽ giúp bạn có thể xác định được cổ phiếu đang ở Giai đoạn nào trong nháy mắt.

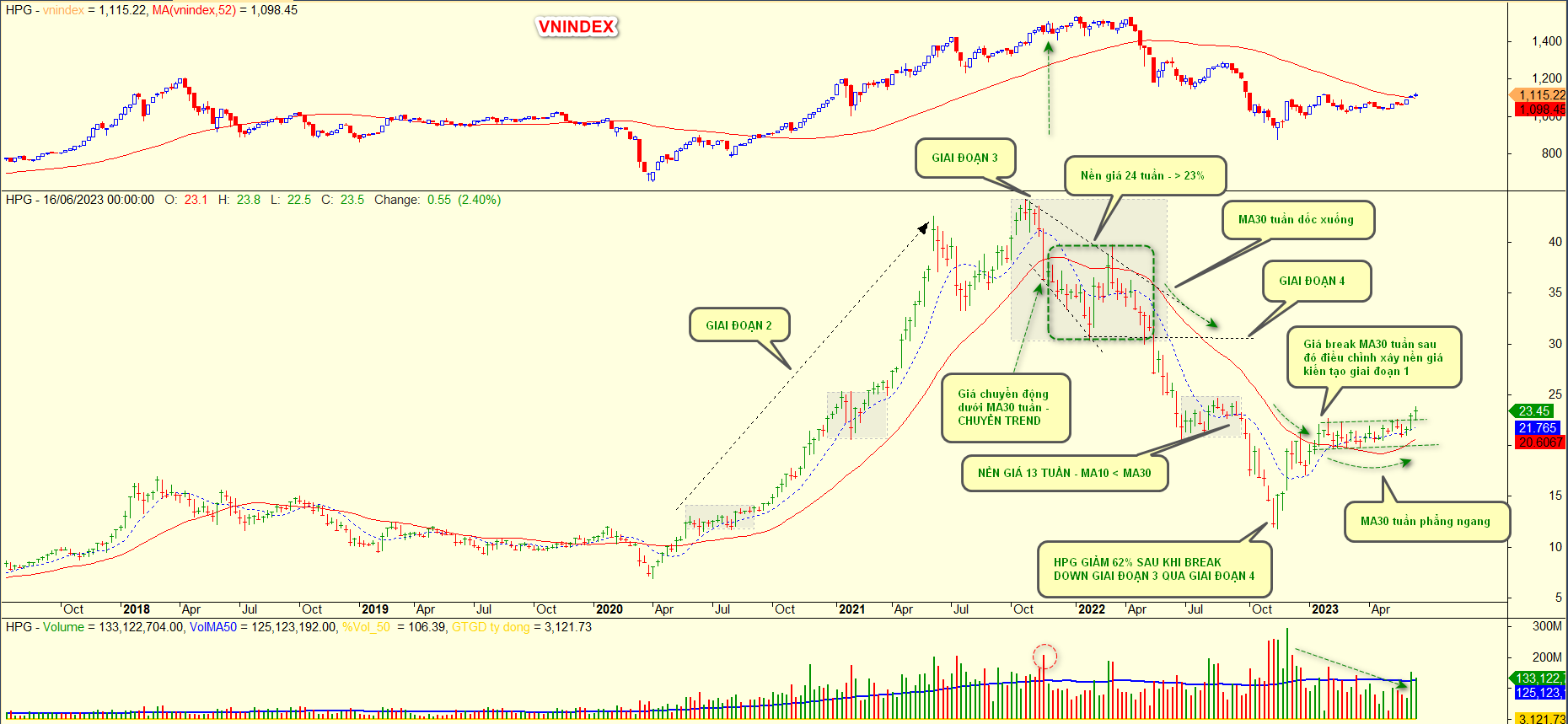

Để giúp bạn tìm hiểu những gì cần tìm kiếm. Dưới đây là nhiều cổ phiếu có biểu đồ hàng tuần và hàng ngày được đánh dấu rõ đặc điểm chuyển trend của cổ phiếu & chỉ số bằng việc xem xét các biểu đồ rõ ràng cũng rất cần thiết để giúp rèn luyện thị giác của bạn trong việc xác định các đặc điểm chính mà chúng tôi tìm kiếm khi một cổ phiếu đang chuyển từ Giai đoạn 3 sang giai đoạn Giai đoạn 4.

ĐẶC ĐIỂM CHUYỂN TREND CỦA CỔ PHIẾU TỪ GIAI ĐOẠN 3 QUA GIAI ĐOẠN 4:

Thứ nhất: Bạn nhìn thấy cổ phiếu mình đang nắm giữ sẽ bắt đầu chuyển động phá vỡ ( Break down MA30 tuần) tức giá đóng của dưới MA30 tuần với khối lượng lớn hơn trung bình MA50 tuần.

Thông thường cổ phiếu or chỉ số ở những cổ phiếu dẫn đầu sẽ không tụt áp giảm nhanh ( Trừ cổ phiếu đầu cơ), thay vào đó hầu hết các cổ phiếu sẽ chuyển động hình thành nền giá tích lũy lớn hơn 3 tuần xung quanh đường MA30 tuần trước khi chính thức chuyển trend qua giai đoạn 4.

Thứ 2: Nhìn độ dốc của đường trung bình động MA30 tuần trong giai đoạn chuyển trend thông thường MA30 tuần có xu hướng tăng chậm lại, phẳng ngang & bắt đầu dốc xuống trong 1-2 tuần. Điều này thể hiện gia tốc & sức mạnh giá của cổ phiếu đã bắt đầu chậm lại và rủi ro bắt đầu gia tăng lên.

Thứ 3: Mức độ biến động của cổ phiếu trong giai đoạn 3 lớn hơn giai đoạn 2 ( Biến động lỏng về biên độ - thông thường quá trình biến động này lớn hơn 20%.) Thông thường trong giai đoạn anh chị có thể dễ dàng nhìn thấy bằng mắt thường số ngày tăng của cổ phiếu sẽ ít hơn số ngày giảm ( Số tuần tăng ít hơn số tuần giảm). Tại những tuần tăng khối lượng giao dịch giảm & ngược lại những tuần giảm khối lượng giao dịch gia tăng. Đây được coi là giai đoạn PHÂN PHỐI ĐỈNH của các NĐT lớn & NĐT tổ chức.

Thứ 4: Tại điểm break trend down ( Chuyển giai đoạn 4) thường chỉ cần khối lượng giao dịch lớn hơn phiên trước đó & quanh mức trung bình MA50 tuần chứ không cần quá lớn.

Tại sao khối lượng lại không cần quá lớn? Bởi bản chất NĐT lớn và tổ chức đã chủ động phân phối cổ phiếu của mình trong giai đoạn 3 rồi do đó tiêu chí đột biến khối lượng thật lớn tại phiên này không cần thiết. Đây cũng là lỗi mà nhiều NĐT cá nhân mắc phải khi phân tích giai đoạn chuyển trend này. Họ luôn muốn tìm kiếm một sự đột phá với khối lượng lớn để xác nhận nhưng không biết là NĐT tổ chức đã phân phối ra trước đó rồi, điều này khiến NĐT cá nhân hầu hết bị mắc kẹt và kỳ vọng vào việc hồi phục trở lại của giá để thoát ra vị thế của mình tuy nhiên thông thường là không kịp bởi GIAI ĐOẠN 4 thường là giai đoạn giá tụt áp rất nhanh và mạnh.

Thứ 5: Lưu ý các vị trí của MA 10 tuần và MA 30 tuần ở đầu Giai đoạn 3 và khi chuyển từ giai đoạn 3 sang giai đoạn 4. Đầu giai đoạn 3 đường MA10 tuần sẽ chuyển động nằm dưới MA30 tuần trong một khoảng thời gian tương đối lâu, và xu hướng MA10 tuần sẽ có xu hướng bẳng ngang trong giai đoạn 3 trước khi mở rộng xu hướng giảm ở giai đoạn 4.

Trong suốt giai đoạn này Ma10 tuần luôn nằm dưới MA30 tuần.

Cuối cùng: Các mô hình kỹ thuật, các chỉ báo kỹ thuật của hầu hết các phương pháp đều xác nhận chung một điểm phân phối đỉnh thông qua PHÂN KỲ CHỈ BÁO ở giai đoạn 3 & giai đoạn 1. Điều này đối với những NĐT theo Lý thuyết sóng Elliot sẽ cảm nhận rõ nét hơn rất nhiều.

- Đối với giai đoạn 3 thường chúng ta sẽ nhìn thấy một phân kỳ ÂM về về chỉ báo kỹ thuật như: RSI, MACD, MFI…vv Hoặc phân kỳ ÂM GIỮA giữa cổ phiếu và chỉ số chung (index)

- Đối với giai đoạn 1 chúng ta thường nhìn thấy một phân kỳ DƯƠNG về mặt chỉ báo kỹ thuật: RSI, MACD, MFI…vv Hoặc PHÂN KỲ DƯƠNG giữa cổ phiếu và chỉ số chung ( index)

Nếu các chỉ báo động thời xác nhận một tín hiệu đảo chiều thì độ tin cậy sẽ rất cao & NĐT cần chú ý quản trị danh mục đầu tư.

Lưu ý, việc sử dụng phân kỳ chỉ số chung ( index) với giai đoạn của cổ phiếu chỉ áp dụng đối với nhóm cổ phiếu leading dẫn dắt thị trường chứ không áp dụng với toàn bộ các cổ phiếu giao dịch. Do bản chất của phân phối đỉnh thường các nhóm cổ phiếu tạo lập thị trường sẽ đi trước.

( Việc sử dụng Phân kỳ ra sao vào các giai đoạn cổ phiếu chúng tôi sẽ phân tích ở những bài viết sau)

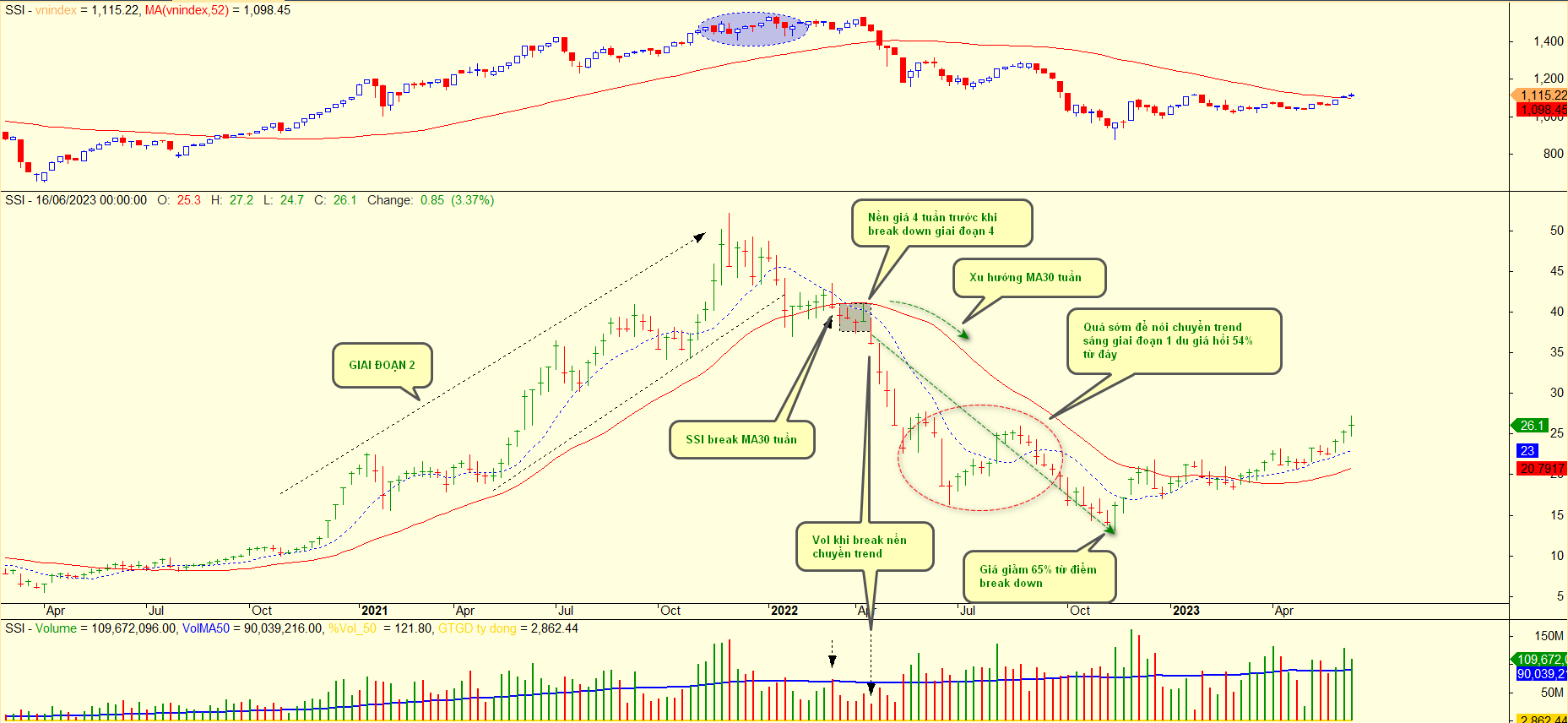

Một ví dụ khác cổ phiếu SSI:

NHẬN DIỆN CÁCH CỔ PHIẾU CHUYỂN TREND GIỮA CÁC CHU KỲ ( Phần 2) - TẠI ĐÂY!

-----------

Tác giả bài viết: NGUYỄN VĂN KHÁNH

Sáng lập Tmg group & giám đốc kinh doanh công ty cổ phần chứng khoán SSI

Phone: 0917 85 5353

TMG GROUP

TMG GROUP