CÁCH NHẬN BIẾT MỘT CÔNG TY TỐT?

LÀM THẾ NÀO ĐỂ BIẾT MỘT CÔNG TY TỐT?

Các nhà đầu tư có thể hiểu chất lượng của doanh nghiệp bằng cách đơn giản nhìn vào lịch sử báo cáo tài chính của nó. Nhưng nhìn vào báo cáo tài chính của một năm thì không đầy đủ. Chúng ta nên xem báo cáo tài chính nhiều năm của công ty để biết ít nhất một chu kỳ kinh doanh để xem nó đã hoạt động như thế nào trong thời gian tốt và xấu.

Để xem liệu một công ty có đủ tiêu chuẩn là một công ty tốt hay không, các nhà đầu tư cần hỏi bản thân ba câu hỏi cơ bản khi tham khảo báo cáo tài chính của các công ty:

-

Công ty có lợi nhuận liên tục với tỷ suất lợi nhuận khá và ổn định không, qua các chu kỳ tốt và xấu của nền kinh tế?

-

Đây có phải là một hoạt động kinh doanh ít thâm dụng về tài sản và có tỷ suất sinh lợi cao trên vốn đầu tư không?

-

Doanh thu và thu nhập của công ty có liên tục tăng trưởng không?

Bây giờ tôi sẽ mở rộng từng câu hỏi trong ba câu hỏi.

THỨ NHẤT: CÔNG TY CÓ LỢI NHUẬN LIÊN TỤC VỚI TỶ SUẤT LỢI NHUẬN KHÁ VÀ ỔN ĐỊNH KHÔNG, QUAN CÁC CHU KỲ TỐT VÀ XẤU CỦA NỀN KINH TẾ?

Như Peter Lynch đã từng nói "thu nhập, thu nhập, thu nhập", mọi người có thể đặt cược hàng giờ ngọ nguậy trên thị trường, nhưng thu nhập mới khiến chúng ta ảnh hưởng về lâu dài.

“Khả năng kiếm tiền ổn định được chứng minh” cũng là một yêu cầu thiết yếu mà Buffett mong đợi từ những công ty mà ông có thể mua lại. Nếu công ty có thể liên tục kiếm tiền, giá trị nội tại của nó sẽ ổn định tăng. Cổ đông được thưởng thông qua sự phát triển của doanh nghiệp, mua lại cổ phiếu hoặc trả cổ tức. Giá trị gia tăng này có tác động lớn đến giá cổ phiếu, bởi vì trong một thời gian dài, giá cả luôn theo sau giá trị.

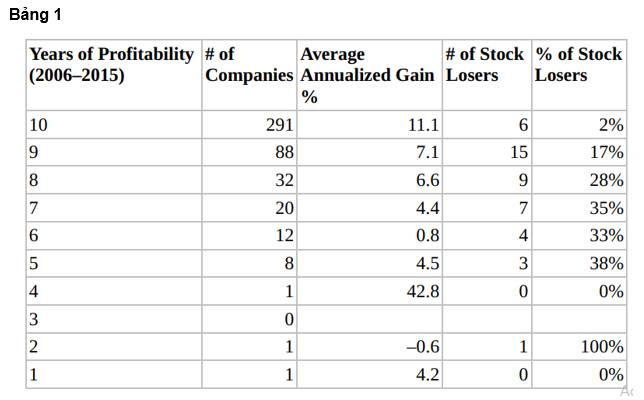

Bảng 1 dưới đây cho thấy kết quả hoạt động của 454 công ty thuộc S&P 500 đã được giao dịch từ tháng 7 năm 2006 đến tháng 7 năm 2016. Cột đầu tiên là số năm một công ty đã có lãi, kể từ năm tài chính 2006 đến 2015. Cột thứ hai là số lượng công ty có lãi trong cùng những năm đó. Cột thứ ba là giá trị gia tăng trung bình hàng năm của cổ phiếu trong mười năm qua. Cột thứ tư và thứ năm là số lượng và tỷ lệ cổ phiếu thua lỗ sau mười năm.

Từ bảng trên, chúng ta có thể phân biệt rõ ràng mối tương quan giữa lợi nhuận của công ty và hiệu suất cổ phiếu của nó. Trong số 454 công ty đã được giao dịch trong mười năm qua, 291 hoặc 64% có lãi trong cả 10 năm từ năm 2006 đến năm 2015. Trung bình, họ mang lại lợi nhuận hàng năm là 11,1%. Nhóm tiếp theo, có lợi nhuận 9 năm trong 10 năm nắm giữ, có mức tăng trung bình hàng năm là 7,1%, kém hơn nhóm đầu tiên 4% một năm.

Nhóm đầu tiên: chỉ có 6 cổ phiếu, hoặc 2%, có lợi nhuận âm trong mười năm

Nhóm thứ hai: có 17% cổ phiếu bị mất tiền nếu nhà đầu tư đã nắm giữ nó trong mười năm.

Nhóm thứ ba: gồm những công đã có lãi 8 trong số 10 năm nắm giữ, có mức tăng trung bình hàng năm là 6,6%; nhưng có 28% cổ phiếu bị mất tiền. Một lần nữa, nó kém hơn nhóm thứ hai và đầu tiên và thua lỗ nhiều hơn. Các xu hướng tiếp tục chỉ ra ở các nhóm tiếp theo.

Do đó, nếu các nhà đầu tư gắn bó với các công ty liên tục kiếm được tiền, thì cơ hội mất tiền sẽ giảm đi rất nhiều. Mức tăng giá cổ phiếu trung bình cao hơn nhiều.

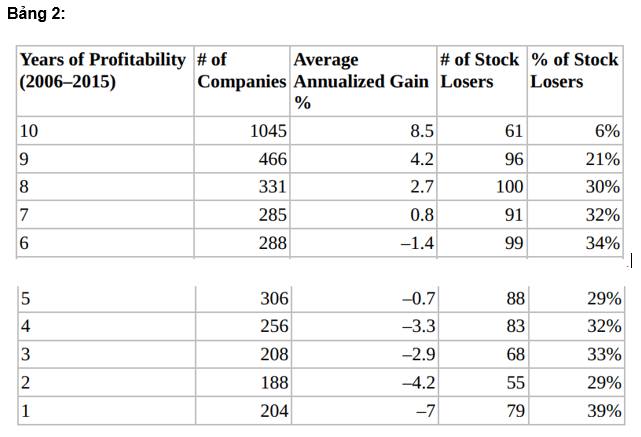

Tôi đã thực hiện một phép tính bổ sung cho tất cả các công ty Hoa Kỳ đã được giao dịch trên thị trường trong 10 năm qua. Kết quả là được trình bày trong bảng 2 dưới đây:

Kết luận về cơ bản giống như đối với các công ty thuộc S&P 500. Có tổng cộng 3.577 công ty giao dịch liên tục trong mười năm qua. Trong 3.577 cổ phiếu này, có 1.045 hay 29% có thể kiếm tiền hàng năm. Nói chung, họ đạt mức tăng trung bình hàng năm là 8,5% một năm, tăng gấp đôi so với lợi nhuận là 4,2% do nhóm thứ hai tạo ra, nhóm thứ hai có lãi trong 9 năm. Đối với các công ty chỉ có lãi trong 6 năm trở xuống trong tổng số 10 năm nắm giữ, mức tăng trung bình là âm. Nhìn chung các công ty nằm trong danh sách S&P 500 đã làm tốt hơn mức trung bình toàn thị trường.

Khả năng mất tiền với bất kỳ cổ phiếu nào sẽ giảm đi đáng kể đối với công ty luôn có lợi nhuận. Các công ty có lợi nhuận trong 10 năm chỉ có 6% cơ hội mất tiền của các nhà đầu tư trong khi các công ty có lãi 9 năm trong 10 năm nắm giữ có 21% tỷ lệ mất tiền. Xu hướng này vẫn tiếp tục.

Một lần nữa, nó chứng tỏ rằng thời gian là bạn của những người kinh doanh tốt và là kẻ thù của những kẻ tầm thường. Bằng cách đơn giản chỉ đầu tư vào các công ty luôn có lãi, các nhà đầu tư có thể tránh thua lỗ và đạt được lợi nhuận trên mức trung bình. Nhưng chúng ta không thể dự đoán tương lai. Ngay cả khi một công ty luôn có lãi, điều đó không có nghĩa là nó sẽ tiếp tục như vậy, đó là lý do tại sao chúng tôi muốn đầu tư vào những công có có tỷ suất lợi nhuận trên mức trung bình. Nếu một công ty có thể duy trì tỷ suất lợi nhuận cao hơn trong dài hạn, thì rất có thể công ty đó có một con hào kinh tế bảo vệ việc định giá và sức mạnh cạnh tranh. Tỷ suất lợi nhuận cao hơn cũng giúp công ty duy trì lợi nhuận trong thời gian tồi tệ, khi một doanh nghiệp có tỷ suất lợi nhuận thấp và không ổn định có thể rơi vào thua lỗ, điều này thường dẫn đến hình phạt lớn đối với giá cổ phiếu của nó.

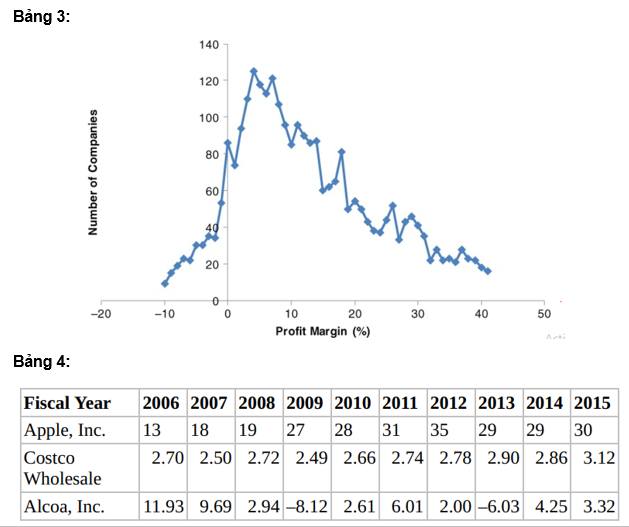

Một câu hỏi hay là loại biên lợi nhuận nào được coi là cao. Hình 3 phản ánh sự phân bổ của tỷ suất lợi nhuận hoạt động trong số 3.577 công ty được tham chiếu trước đó. Nhiều công ty có tỷ suất lợi nhuận hoạt động từ 3 đến 8%. Trung bình toàn bộ là 10%. Ngoài ra còn có 29% công ty có tỷ suất lợi nhuận hoạt động cao hơn 20%; 16 phần trăm các công ty có tỷ suất lợi nhuận là 30% hoặc cao hơn nữa.

Do đó, nếu chúng tôi áp dụng yêu cầu về khả năng sinh lời nhất quán trên 20% với thời hạn 10 năm, thì chỉ 429 hoặc 12% các công ty Hoa Kỳ đủ điều kiện. Đó thực sự là một con số ít. Tính nhất quán của tỷ suất lợi nhuận hoạt động quan trọng hơn mức tuyệt đối con số. Nhưng chúng tôi vẫn thích những người có tỷ suất lợi nhuận cao hơn vì tỷ suất lợi nhuận thấp sẽ khiến công ty có ít không gian hơn để duy trì lợi nhuận, tránh bị lỗ

Ví dụ: bảng 4 dưới đây cung cấp lịch sử mười năm của tỷ suất lợi nhuận hoạt động của Apple, Costco Bán buôn và Alcoa:

Rõ ràng, Apple có tỷ suất lợi nhuận cao hơn nhiều so với Costco và Alcoa. Tuy nhiên tỷ suất lợi nhuận của Costco mặc dù dưới 3% nhưng rất ổn định. Giá cổ phiếu của nó đã tăng trung bình hơn 13% một năm trong 10 năm qua. Alcoa thì rơi vào lỗ hoạt động kinh doanh trong các cuộc suy thoái năm 2009 và 2013. Sau khi trả lãi cho nợ nần, Alcoa đã thua lỗ 4 trong 10 năm qua. Cổ phiếu mất 64% trong thập kỷ qua.

Do đó, để xác định xem một doanh nghiệp có tốt hay không, khả năng sinh lời nhất quán là câu hỏi đầu tiên và quan trọng nhất để trả lời. Luôn ghi nhớ câu nói của Lynch, thu nhập, thu nhập và thu nhập. Chỉ những người làm ra tiền mới có thể bền vững. Có thể kiếm tiền liên tục là điều cần thiết, là yêu cầu đối với một công ty đủ điều kiện, là một doanh nghiệp tuyệt vời. Đây là một điều hiển nhiên.

THỨ HAI: ĐÂY CÓ PHẢI LÀ HOẠT ĐỘNG KINH DOANH ÍT THÂM DỤNG TÀI SẢN VỚI LỢI TỨC ĐẦU TƯ CAO KHÔNG?

Nếu bạn đã từng điều hành một doanh nghiệp, bạn sẽ biết khó khăn như thế nào để điều hành một công ty có nhiều tài sản và kinh doanh thâm dụng vốn. Bắt đầu kinh doanh khó hơn và một khi công việc kinh doanh chạy, bạn liên tục phải đầu tư một phần lớn thu nhập của mình vào các khoản phải thu, hàng tồn kho và tài sản cứng như thiết bị và các tòa nhà. Bạn luôn eo hẹp về tiền mặt và luôn phải vay tiền để hỗ trợ mở rộng hoạt động kinh doanh.

Một người bạn của tôi đã từng kinh doanh một cửa hàng bán lẻ nhỏ. Anh ấy nói với vợ rằng anh ấy đã kiếm tiền từ việc kinh doanh. Vợ anh ta nghi ngờ và hỏi anh ta tiền ở đâu; đến lượt mình, anh ta chỉ vào đống hàng hóa chưa bán được trong ga ra của mình và nói, "Nó đây."

Đó là tình huống khi bạn điều hành một doanh nghiệp sử dụng nhiều vốn. Bạn không tạo ra nhiều tiền mặt như báo cáo thu nhập của bạn chỉ ra bởi vì phần trăm thu nhập được tái đầu tư vào việc mua và duy trì hoạt động kinh doanh cho thiết bị và hàng tồn kho ngày càng tăng. Đây là yêu cầu của doanh nghiệp để cạnh tranh và phát triển.

Đúng là nếu một doanh nghiệp thâm dụng vốn, thì các đối thủ cạnh tranh mới đến sau sẽ khó hơn thâm nhập thị trường của bạn. Nhưng sẽ tốt hơn nếu doanh nghiệp vừa nhẹ về tài sản và được bảo vệ khỏi sự cạnh tranh bởi các yếu tố khác ngoài yêu cầu về vốn.

Những trải nghiệm khác biệt đáng kể của Buffett với bài học về kinh doanh thâm dụng vốn trong ngành dệt may tại Berkshire Hathaway và con bò tiền mặt See's Candy đã biến ông hướng tới việc mua các doanh nghiệp có tài sản nhẹ thường có lợi nhuận cao hơn trên vốn đầu tư và sử dụng ít nợ. Ông nói, "Tất cả các khoản thu nhập không được tạo ra như nhau." Nếu một doanh nghiệp có nhiều tài sản muốn tăng gấp đôi doanh thu của mình, cho dù do lạm phát hay tăng trưởng thực, nó phải tăng gấp đôi lượng vốn gắn với hàng tồn kho và tài sản hữu hình. Doanh nghiệp phải tạo ra ít nhất cùng một lượng giá trị thị trường cho số tiền nó tái đầu tư để làm cho nó có ý nghĩa, điều này thường không dễ dàng.

Mặt khác, một doanh nghiệp sử dụng nhiều tài sản được yêu cầu đầu tư ít hơn và được định vị để mang lại lợi nhuận thực tế cao hơn cho các cổ đông. Một doanh nghiệp có tài sản nhẹ do đó có thể tạo ra lợi tức trên vốn đầu tư (ROIC) cao hơn và lợi nhuận trên vốn chủ sở hữu của cổ đông (ROE) cao hơn. Vì yêu cầu về vốn thấp, công ty thường sử dụng ít nợ, trừ khi ban quản lý quá tích cực đi vay để tài trợ cho tăng trưởng và mua lại.

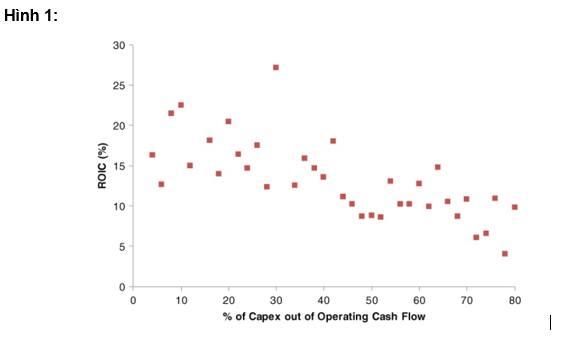

Điều này có thể được xác định chắc chắn từ mối tương quan giữa lợi tức trung bình trên vốn đầu tư và tỷ lệ chi tiêu vốn từ dòng tiền hoạt động, như trong hình 1. Biểu đồ cho thấy mối quan hệ giữa ROIC trung bình 10 năm và tỷ lệ chi tiêu vốn từ tiền hoạt động kinh doanh của 3.577 công ty đã thảo luận trước đó. Xu hướng quá rõ ràng: Khi công ty cần chi ít tiền hơn từ dòng tiền hoạt động của mình, mức lợi nhuận trên vốn đầu tư trung bình cao hơn.

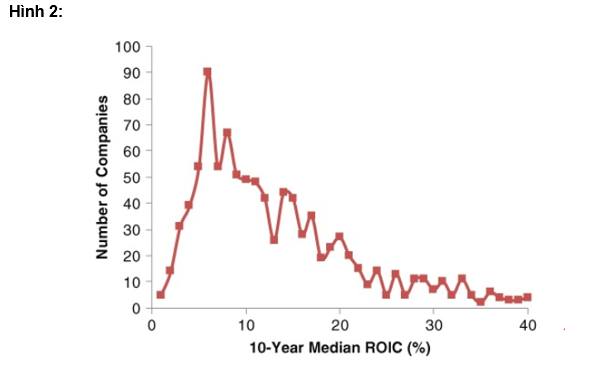

Trong mười năm qua, rất ít công ty đạt được lợi nhuận trên vốn đầu tư hơn 20%, ngay cả trong số các công ty luôn có lợi nhuận. Hình 2 phản ánh sự phân bổ của ROIC trung bình trong mười năm qua của 1.045 công ty có lãi mỗi năm. Phần lớn các công ty có ROIC trung bình trong 10 năm dưới 15%. Thấp nhất là 6%. Các nhà đầu tư tìm kiếm các công ty có thể luôn đạt được ROIC hơn 20% thì tương tự như đang tìm kiếm kim cương trong cát. Chỉ hơn 20% trong số 1.045 công ty có lãi mỗi năm trong mười năm qua đã đạt được ROIC trên 20%.

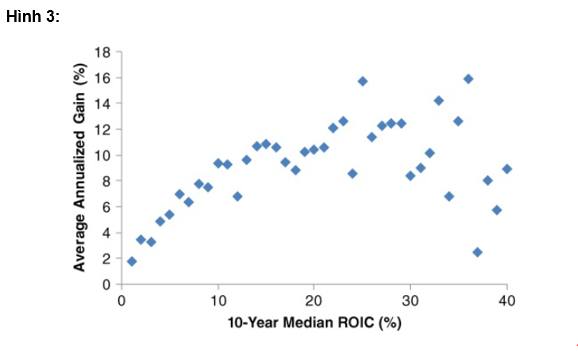

Không có gì ngạc nhiên khi có mối tương quan chặt chẽ giữa hiệu suất cổ phiếu và lợi nhuận trên vốn đầu tư của các công ty, ngay cả khi không xem xét các yếu tố chẳng hạn như định giá cổ phiếu. Mối quan hệ giữa lợi nhuận trung bình và ROIC trung bình 10 năm của 1.045 công ty có lợi nhuận ổn định được thể hiện trong Hình 3.

Rõ ràng, nếu chúng ta với tư cách là nhà đầu tư chỉ đơn giản đầu tư vào các công ty tốt luôn có lợi nhuận và mang lại ROIC và ROE cao, chúng ta sẽ đạt được trên mức lợi nhuận tốt. Chúng ta có thể đạt được điều này chỉ bằng cách mua các công ty tốt.

Người ta có thể tranh luận rằng điều này giống như nhìn vào gương chiếu hậu. Thực tế là cổ phiếu của các công ty liên tục có lợi nhuận, đạt được mức lợi nhuận trên vốn đầu tư và có mức tăng giá cổ phiếu cao hơn trong mười năm qua không đảm bảo rằng loại cổ phiếu của nó sẽ tiếp tục hoạt động tốt trong tương lại. Điều này đúng, nhưng nếu công ty luôn có lợi nhuận và mang lại lợi nhuận cao hơn, giá trị kinh doanh của nó được dự định sẽ liên tục phát triển với tốc độ nhanh hơn những công ty khác. Trên một chu kỳ đầy đủ, giá trị sẽ được phản ánh trong giá cổ phiếu của nó.

Như Buffett đã thảo luận về một nghiên cứu của Fortune đưa ra những phát hiện tương tự vào năm 1987. Nghiên cứu của Fortune cho thấy chỉ có 25 trong số 1.000 công ty đã đạt được lợi nhuận trên vốn chủ sở hữu trung bình trên 20% trong mười năm từ 1977 đến 1986, và không năm nào tệ hơn 15%. "Các siêu sao kinh doanh cũng là siêu sao trên thị trường chứng khoán: Trong thập kỷ đó, 24 trong số 25 vượt trội so với S&P 500. ”

Giá trị tăng lên, sớm hay muộn giá thị trường sẽ theo sau. Đây là điều không bao giờ thay đổi, như các định luật vật lý.

THỨ BA: DOANH THU VÀ THU NHẬP CỦA CÔNG TY CÓ LIÊN TỤC TĂNG TRƯỞNG KHÔNG?

Tăng trưởng là một tiêu chí cực kỳ quan trọng đối với một doanh nghiệp tốt. Nếu một công ty có thể tăng trưởng đều đặn doanh thu và thu nhập của mình trong thời gian dài, đồng thời duy trì được tỷ suất lợi nhuận, thì công ty đang ở một vị trí cạnh tranh thuận lợi trong ngành công nghiệp. Khi một công ty phát triển, chi phí cố định của nó có thể không tăng nhanh; công ty thậm chí sẽ thấy tỷ suất lợi nhuận của nó mở rộng theo thời gian. Bây giờ nó có thể kiếm được nhiều tiền hơn trên cùng một lượng hàng đã bán. Điều này thường xảy ra với các doanh nghiệp có yêu cầu về tài sản và vốn thấp.

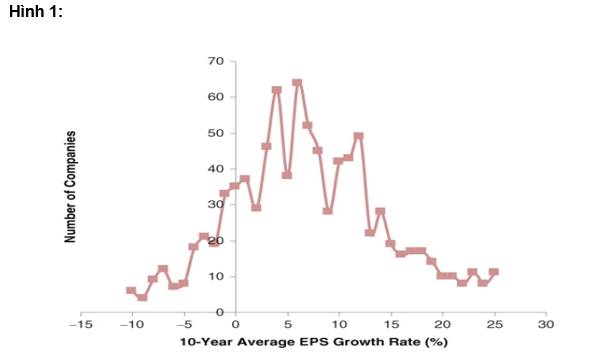

Hình 1 là tỷ lệ tăng trưởng thu nhập trên mỗi cổ phiếu (EPS) trung bình trong 10 năm của 1.045 công ty đã có lãi trong suốt 10 năm đã đề cập ở các phần trước. Chúng ta có thể thấy rằng tốc độ tăng trưởng EPS trung bình trong 10 năm phần lớn rơi vào khoảng 7% một năm. Phần lớn các công ty tăng thu nhập của họ ở mức dưới 10% một năm. Trong số 1.045 công ty đó, hơn 13% có tăng trưởng EPS âm trong 10 năm, mặc dù chúng luôn có lãi. Chỉ khoảng 15% các công ty có thể phát triển nhanh hơn 15% một năm.

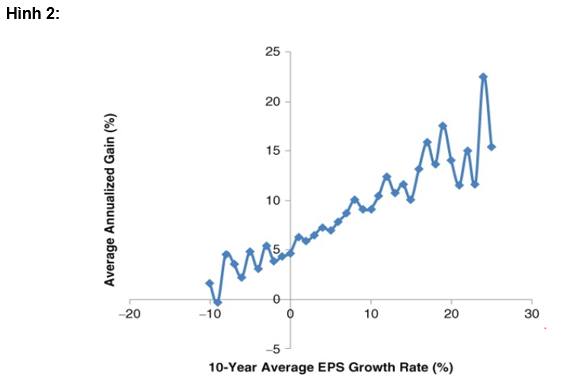

Rõ ràng là một công ty phát triển nhanh hơn có thể tăng giá trị kinh doanh nhanh hơn so với một công ty đang phát triển chậm lại. Cổ phiếu của nó cũng sẽ tốt hơn, nếu mọi thứ khác là như nhau. Hình 2 cho thấy mối tương quan giữa mức tăng trung bình trong 10 năm của giá cổ phiếu và tỷ lệ tăng trưởng EPS trung bình 10 năm của 1.045 công ty có lợi nhuận liên tục trong cùng khoảng thời gian.

Có mối tương quan thuận giữa tốc độ tăng EPS và giá cổ phiếu của các công ty. Với tư cách là một nhóm, các công ty tăng trưởng thể hiện một nơi tốt để tìm kiếm các cổ phiếu tăng giá tốt hơn. Đây là một quan sát thú vị từ biểu đồ: Nếu cổ phiếu của hai công ty có cùng tỷ lệ giá trên thu nhập (P / E) mười năm trước, nhưng Công ty A tăng trưởng ở mức 5% mỗi năm và Công ty B tăng trưởng ở mức 20% mỗi năm. Và cổ phiếu của 2 công ty nếu như vẫn có cùng tỷ lệ P / E như ngày nay, thì cổ phiếu của công ty B sẽ có mức tăng giá cổ phiếu tốt hơn bằng cùng một hiệu suất vượt trội về mức tăng trưởng thu nhập, là 15% mỗi năm.

Nhưng cũng có công ty mặc dù có tăng trưởng cao hơn các công ty khác 15% một năm trong thu nhập, nhưng sự chuyển hóa vào mức tăng giá cổ phiếu lại chỉ khoảng một nửa trong số đó, như được thể hiện rõ trong hình 2. Sự khác biệt là do P / E đã co lại. Bởi vì rất ít công ty có thể tiếp tục phát triển ở mức tỷ lệ tăng trưởng thu nhập 20% một năm trong nhiều thập kỷ. P / E co lại là điều mà một công ty phát triển nhanh thường gặp phải khi triển vọng tăng trưởng của nó trở nên ảm đạm.

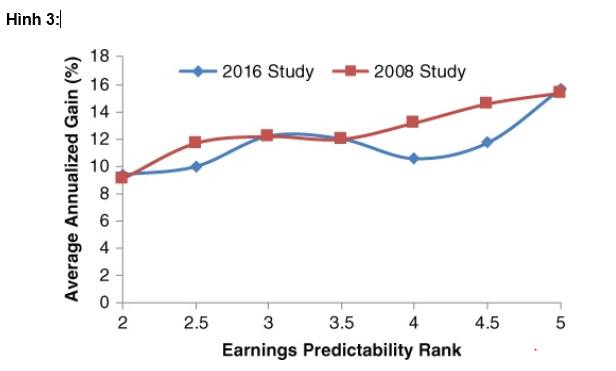

Ngoài tốc độ tăng trưởng, bản thân sự nhất quán của tăng trưởng đóng vai trò quan trọng trong hiệu suất của cổ phiếu. Năm 2008, GuruFocus đã tiến hành một nghiên cứu và phát hiện ra rằng, nếu một công ty có thể tăng thu nhập ổn định hơn, thì cổ phiếu của nó đã hoạt động tốt hơn. Dựa trên sự nhất quán của tăng trưởng doanh thu và thu nhập, GuruFocus đã chỉ định cho mỗi công ty một bảng xếp hạng. Chúng tôi lặp lại nghiên cứu ngày hôm nay và tìm thấy kết quả tương tự. Kết quả của hai nghiên cứu được thể hiện trong Hình 3. Những công ty có mức tăng trưởng doanh thu và thu nhập nhất quán hơn có thể tốt hơn những công ty có mức tăng trưởng ít nhất quán hơn 5% mỗi năm trong giai đoạn mười năm. Do đó, sẽ bổ ích hơn nếu mua các công ty có thể phát triển nhất quán và với tốc độ nhanh hơn.

BÂY GIỜ CHÚNG TA QUAY TRỞ LẠI BA CÂU HỎI CƠ BẢN. GIẢ SỬ CHÚNG TA ĐANG ĐÁNH GIÁ MỘT CÔNG TY LIỆU CÓ TỐT KHÔNG:

Câu hỏi 1. Công ty có hoạt động kinh doanh ổn định với mức lợi nhuận khá và tỷ suất lợi nhuận ổn định không, qua thời điểm tốt và xấu?

Trả lời có. Công ty đã có lãi mỗi năm trong mười năm qua. Biên lợi nhuận hoạt động của nó khá ổn định ở mức hai con số, ngay cả trong thời gian suy thoái và trong suốt sự suy thoái ngành cuối cùng.

Câu hỏi 2. Đây có phải là một hoạt động kinh doanh ít thâm dụng về tài sản và có tỷ suất sinh lợi cao từ vốn đầu tư không?

Trả lời có. Đây là một công việc kinh doanh nhẹ vốn, trung bình chỉ sử dụng 30% dòng tiền hoạt động của nó để chi tiêu vốn. Nó cũng là hoạt động kinh doanh lợi nhuận với ROIC hơn 20% và ROE hơn 15%.

Câu hỏi 3. Công ty có liên tục tăng trưởng doanh thu và thu nhập không?

Trả lời có. Công ty đã tăng EPS ở mức hai con số mỗi năm trong mười năm qua và sự tăng trưởng của nó là nhất quán, ngay cả trong các cuộc suy thoái và sự suy thoái của ngành.

Bây giờ chúng tôi có câu trả lời có cho cả ba câu hỏi. Chúng tôi đã tìm thấy một công ty đã chứng tỏ hiệu quả kinh doanh tốt trong quá khứ. Tuy nhiên trước khi chúng tôi đầu tư vào công ty, chúng tôi vẫn cần trả lời câu hỏi thứ tư, quan trọng nhất về bản chất của doanh nghiệp.

-----------------------------------------

Trích trong cuốn: "Invest Like a Guru: How to generate higher returns at reduced risk with Value Investing" của tác giả Charlie Tian.

Để thực hiện kế hoạch tích sản của bản thân hãy liên hệ ngay với chúng tôi để được tư vẫn và lên danh mục.

Mr. Khánh 0917 85 5353

TMG GROUP

TMG GROUP